NICHT ZUR VERÖFFENTLICHUNG, VERTEILUNG ODER FREIGABE, DIREKT ODER INDIREKT, IN DEN VEREINIGTEN STAATEN VON AMERIKA, AUSTRALIEN ODER JAPAN ODER EINER ANDEREN GERICHTSBARKEIT, IN DER DIE VERTEILUNG ODER FREIGABE UNGESETZLICH WÄRE.

Meyer Burger Technology AG (SIX: MBTN, 'Meyer Burger', die 'Gesellschaft' oder die 'Garantin') gibt heute die Emission einer ca. EUR 230 Millionen grünen, nicht nachrangigen, unbesicherten, garantierten Wandelanleihe (die 'Anleihe') bekannt.

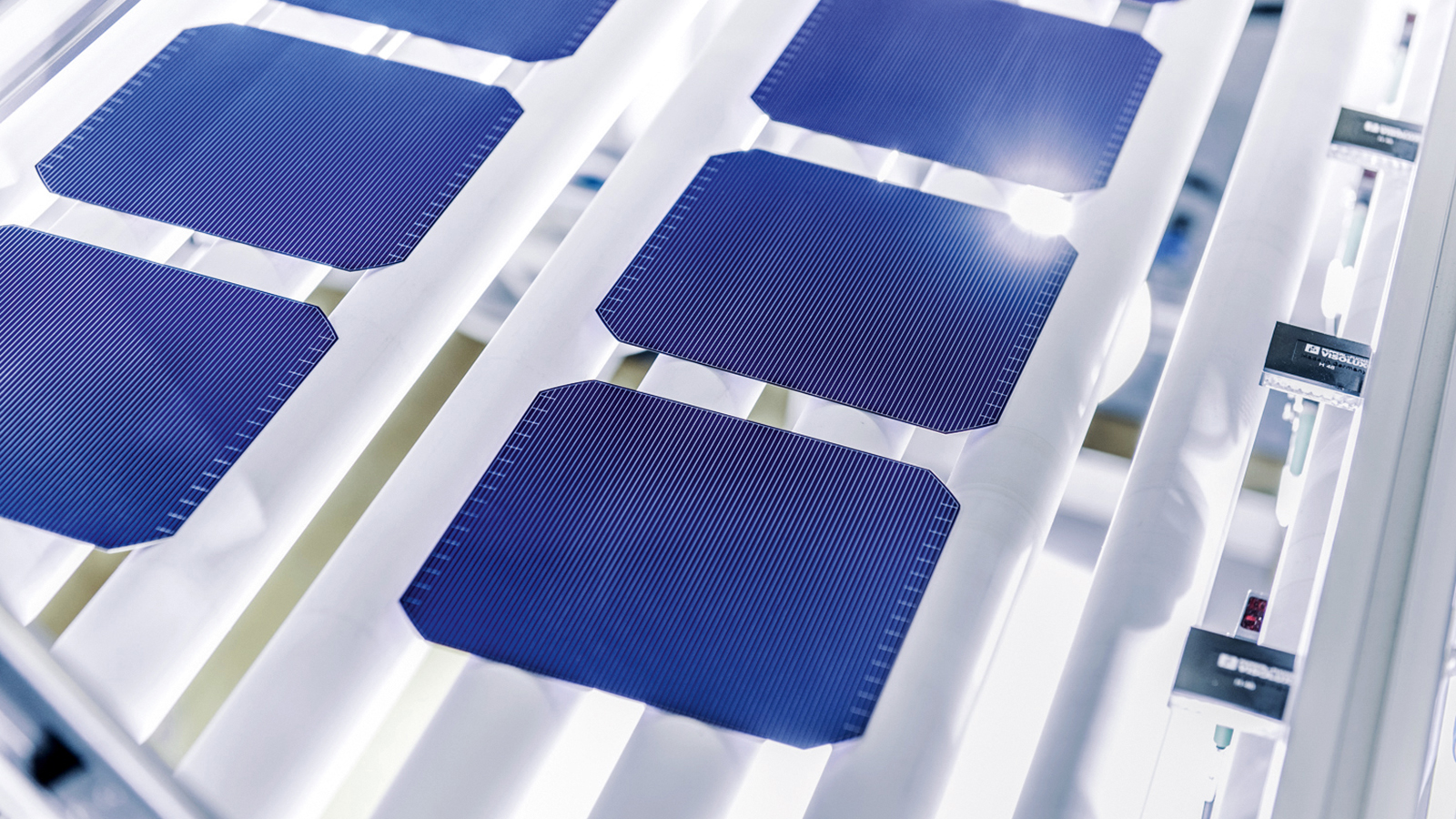

Meyer Burger ist bereit, die nächste Wachstumsphase anzukurbeln - einschliesslich des Hochlaufs der Produktionsstätte in Goodyear, Arizona, USA. "Der Nettoerlös aus der Anleiheemission soll zur Finanzierung der Material- und Anlagenbeschaffung und des Hochlaufs der Modul- und Solarzellenproduktion verwendet werden, um auf die erwartete Beschleunigung des Ausbaus der Solarenergie zu reagieren, nachdem nun auch Europa, wie schon die USA, öffentliche Anreize schaffen will", sagt CEO Gunter Erfurt.

Meyer Burger beabsichtigt, die Anleihe mit einem Gesamtnennbetrag von ca. EUR 230 Millionen zu platzieren, die von der Emittentin ausgegeben und von der Gesellschaft garantiert wird.

Die Anleihe wird mit einer Stückelung von 100'000 EUR pro Anleihe zu 100% ihres Nennwerts begeben und wird voraussichtlich mit einem Zinssatz zwischen 3.500% und 4.000% pro Jahr verzinst, der halbjährlich nachträglich zahlbar ist. Sofern sie nicht zuvor gewandelt oder zurückgekauft und entwertet wird, wird die Anleihe am 17. Mai 2029 zu 100% ihres Nennwerts zurückgezahlt.

Die Anleihe ist wandelbar in neu ausgegebene oder bestehende Namenaktien der Garantin mit einem Nennwert von je CHF 0,05 (die "Aktien") zu einem anfänglichen Wandlungspreis, der voraussichtlich mit einer Prämie zwischen 25% und 30% über dem volumengewichteten Durchschnittspreis der Aktien an der SIX Swiss Exchange AG zwischen dem Beginn und der Preisfestsetzung des Angebots festgelegt wird (umgerechnet in EUR unter Verwendung des geltenden EUR:CHF-Wechselkurses). Die bei der Wandlung der Anleihe ausgegebenen oder gelieferten Aktien verleihen die gleichen Rechte und Ansprüche wie alle anderen Aktien der Garantin und sind diesen in jeder Hinsicht gleichgestellt.

Der Nettoerlös aus der Emission der Anleihe werden zur Finanzierung und/oder Refinanzierung von Investitionen in förderfähige Grüne Projekte gemäß der Definition des Green Financing Frameworks der Garantin vom Juni 2021 verwendet - einschließlich der Beschaffung von Material und Ausrüstung und des Hochlaufs der Modul- und Solarzellproduktion als Reaktion auf die erwartete Beschleunigung des Ausbaus der Solarenergie.

Meyer Burger ist berechtigt, die Anleihe jederzeit (i) am oder nach dem 7. Juni 2027 zum Nennwert zuzüglich aufgelaufener Zinsen gemäss den Anleihebedingungen zurückzuzahlen, wenn der Kurs einer Aktie 130% des dann geltenden Wandlungspreises über einen bestimmten Zeitraum erreicht oder überschreitet oder (ii) wenn weniger als 15% des gesamten Nennwertes der Anleihe ausstehend ist.

Das Angebot der Anleihe wird als Privatplatzierung an professionelle Kunden in der Schweiz und an Investoren außerhalb der USA (gemäß Regulation S des US Securities Act von 1933 in der jeweils gültigen Fassung) und in Übereinstimmung mit den in jedem Land, in dem das Angebot stattfindet, geltenden Gesetzen und Vorschriften durchgeführt.

Der Preis der Anleihe wird voraussichtlich im Laufe des Tages festgesetzt. Das Abrechnungs- und Zahlungsdatum der Anleihe wird voraussichtlich am oder um den 17. Mai 2023 sein. Die Anleihe wird weder an der SIX Swiss Exchange noch an einem anderen Handelsplatz kotiert oder zum Handel zugelassen, und es wurde kein Antrag auf Kotierung oder Zulassung der Anleihe zum Handel gestellt. Ein Antrag auf Kotierung und Zulassung zum Handel der Anleihe kann zu einem späteren Zeitpunkt gestellt werden.

Die Emittentin und Meyer Burger haben sich mit den Syndikatsbanken auf eine 90-tägige Lock-up-Periode nach der Emission der Anleihe geeinigt, vorbehaltlich üblicher Ausnahmen und Verzicht durch die Syndikatsbanken.

Medienkontakte

| Meyer Burger Technology AG | Dynamics Group AG |

| Anne Schneider | Andreas Durisch |

| Head Corporate Communications | Senior Partner |

| M. +49 174 349 17 90 | M. +41 79 358 87 32 |

| anne.schneider@meyerburger.com | adu@dynamicsgroup.ch |

Haftungsausschluss

Dieses Dokument stellt weder ein Angebot zum Verkauf noch eine Aufforderung zur Abgabe von Angeboten zum Kauf oder zur Zeichnung von Wertpapieren dar. Dieses Dokument ist kein Prospekt im Sinne des Schweizer Finanzdienstleistungsgesetzes und kein Prospekt im Sinne anderer anwendbarer Gesetze. Kopien dieses Dokuments dürfen nicht in Länder versandt oder in Ländern verteilt werden, in denen dies gesetzlich verboten ist. Die hierin enthaltenen Informationen stellen weder ein Angebot zum Verkauf noch eine Aufforderung zum Kauf von Wertpapieren in einer Rechtsordnung dar, in der ein solches Angebot oder eine solche Aufforderung vor der Registrierung, der Befreiung von der Registrierung oder der Qualifizierung gemäß den Wertpapiergesetzen einer Rechtsordnung ungesetzlich wäre.

Dieses Dokument ist nicht zur Veröffentlichung oder Verteilung in den Vereinigten Staaten von Amerika (einschließlich ihrer Territorien und Besitzungen, jedes Bundesstaates der Vereinigten Staaten und des Districts of Columbia), Kanada, Japan oder Australien oder einer anderen Rechtsordnung, in der dies ungesetzlich wäre, bestimmt. Dieses Dokument stellt weder ein Angebot noch eine Aufforderung zur Zeichnung oder zum Kauf von Wertpapieren in diesen Ländern oder in anderen Ländern, in denen dies ungesetzlich wäre, dar. Insbesondere dürfen das Dokument und die darin enthaltenen Informationen nicht in den Vereinigten Staaten von Amerika oder an Publikationen mit einer allgemeinen Verbreitung in den Vereinigten Staaten von Amerika verteilt oder anderweitig übermittelt werden. Die hierin erwähnten Wertpapiere wurden und werden nicht gemäß dem U.S. Securities Act von 1933 in der jeweils gültigen Fassung (der "Securities Act") oder den Gesetzen eines Bundesstaates registriert und dürfen in den Vereinigten Staaten von Amerika nicht angeboten oder verkauft werden, es sei denn, sie sind gemäß dem Securities Act registriert oder von der Registrierungspflicht befreit. Es wird kein öffentliches Angebot der Wertpapiere in den Vereinigten Staaten von Amerika geben.

Die hierin enthaltenen Informationen stellen kein öffentliches Angebot von Wertpapieren im Vereinigten Königreich dar. Im Vereinigten Königreich wird kein Prospekt zum öffentlichen Angebot von Wertpapieren veröffentlicht werden. Dieses Dokument wird nur an Personen verteilt und ist nur an Personen gerichtet, die (i) sich außerhalb des Vereinigten Königreichs befinden oder (ii) "qualifizierte Anleger" im Sinne von Artikel 2 der Prospektverordnung (Verordnung (EU) 2017/1129) sind, wie sie aufgrund des European Union (Withdrawal) Act 2018 Teil des nationalen Rechts ist, und die außerdem (A) professionelle Anleger sind, die unter Artikel 19(5) des Financial Services and Markets Act 2000 (Financial Promotion) Order 2005, in der jeweils geltenden Fassung (die "FSMA-Verordnung") oder (B) vermögende Personen sind, die unter Artikel 49(2)(a) bis (d) der FSMA-Verordnung fallen (alle diese Personen werden als "relevante Personen" bezeichnet). Die Wertpapiere stehen nur Relevanten Personen zur Verfügung, und jede Aufforderung, jedes Angebot oder jede Vereinbarung zur Zeichnung, zum Kauf oder zum anderweitigen Erwerb dieser Wertpapiere wird nur mit Relevanten Personen geschlossen. Personen, die keine relevanten Personen sind, sollten nicht auf der Grundlage dieses Dokuments oder seines Inhalts handeln oder darauf vertrauen.

In jedem Mitgliedstaat des Europäischen Wirtschaftsraums richtet sich dieses Dokument nur an "qualifizierte Anleger" in diesem Mitgliedstaat im Sinne der Verordnung (EU) 2017/1129, und keine Person, die kein qualifizierter Anleger ist, darf auf der Grundlage dieses Dokuments oder seines Inhalts handeln oder darauf vertrauen.

Diese Publikation kann bestimmte in die Zukunft gerichtete Aussagen enthalten, z.B. Aussagen, die Begriffe wie "glauben", "annehmen", "erwarten", "prognostizieren", "projizieren", "können", "könnten", "werden" oder ähnliche Ausdrücke enthalten. Solche in die Zukunft gerichteten Aussagen unterliegen bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, die dazu führen können, dass die tatsächlichen Ergebnisse, die Finanzlage, die Entwicklung oder die Performance der Meyer Burger Technology AG wesentlich von denjenigen abweichen, die in diesen Aussagen ausdrücklich oder implizit angenommen werden. Vor dem Hintergrund dieser Ungewissheiten sollten sich die Leser nicht auf die zukunftsgerichteten Aussagen verlassen. Meyer Burger Technology AG, MBT Systems GmbH und das Bankensyndikat übernehmen keine Verpflichtung, zukunftsgerichtete Aussagen fortzuschreiben und an zukünftige Ereignisse oder Entwicklungen anzupassen.

Sofern nicht durch geltendes Recht vorgeschrieben, haben weder Meyer Burger Technology AG, MBT Systems GmbH noch das Bankensyndikat die Absicht oder Verpflichtung, diese Publikation oder Teile davon nach dem Datum dieses Dokuments zu aktualisieren, auf dem neuesten Stand zu halten oder zu überarbeiten.

Das Bankensyndikat handelt im Zusammenhang mit dem Angebot ausschliesslich für Meyer Burger Technology AG und MBT Systems GmbH und niemanden sonst. Sie betrachten keine anderen Personen als ihre jeweiligen Kunden in Bezug auf das Angebot und sind gegenüber niemandem ausser Meyer Burger Technology AG und MBT Systems GmbH verantwortlich für die Gewährleistung des Schutzes, der ihren jeweiligen Kunden gewährt wird, noch für die Erteilung von Ratschlägen in Bezug auf das Angebot, den Inhalt dieser Mitteilung oder jede Transaktion, Vereinbarung oder andere Angelegenheit, auf die hierin Bezug genommen wird.

Im Zusammenhang mit dem Angebot der Wertpapiere können die Mitglieder des Bankensyndikats und mit ihnen verbundene Unternehmen einen Teil der Wertpapiere des Angebots als Hauptposition übernehmen und in dieser Eigenschaft solche Wertpapiere und andere Wertpapiere der Meyer Burger Technology AG und MBT Systems GmbH oder damit verbundene Anlagen im Zusammenhang mit dem Angebot oder anderweitig für eigene Rechnung halten, kaufen, verkaufen oder zum Verkauf anbieten. Die Mitglieder des Bankensyndikats und mit ihnen verbundene Unternehmen können Finanzierungsvereinbarungen (einschliesslich Swaps, Optionsscheine oder Differenzkontrakte) mit Investoren abschliessen, in deren Zusammenhang die Mitglieder des Bankensyndikats und mit ihnen verbundene Unternehmen von Zeit zu Zeit Wertpapiere erwerben, halten oder veräussern können. Das Bankenkonsortium beabsichtigt nicht, den Umfang solcher Investitionen oder Transaktionen offenzulegen, es sei denn, es besteht eine gesetzliche oder aufsichtsrechtliche Verpflichtung dazu.

Keines der Mitglieder des Bankensyndikats oder einer ihrer jeweiligen Direktoren, leitenden Angestellten, Mitarbeiter, Berater oder Vertreter übernimmt irgendeine Verantwortung oder Haftung für die Richtigkeit, Genauigkeit oder Vollständigkeit der Informationen in dieser Mitteilung (oder dafür, ob Informationen in der Mitteilung ausgelassen wurden) oder für andere Informationen in Bezug auf Meyer Burger Technology AG oder MBT Systems GmbH, deren Tochtergesellschaften oder assoziierte Unternehmen, ob schriftlich, mündlich oder in visueller oder elektronischer Form, und wie auch immer übermittelt oder zur Verfügung gestellt, oder für jegliche Verluste, die sich aus der Verwendung dieser Mitteilung oder ihres Inhalts oder anderweitig in Verbindung damit ergeben.