Medienmitteilung

Thun, 14. Juli 2020

NOT FOR PUBLICATION, DISTRIBUTION OR RELEASE, DIRECTLY OR INDIRECTLY, IN OR INTO THE UNITED STATES OF AMERICA, CANADA, AUSTRALIA OR JAPAN OR ANY OTHER JURISDICTION IN WHICH THE DISTRIBUTION OR RELEASE WOULD BE UNLAWFUL

Meyer Burger Technology AG: Start Bezugsrechtshandel und Bezugsfrist

Die ausserordentliche Generalversammlung vom 10. Juli 2020 hat einer ordentlichen Kapitalerhöhung mit geplantem Bruttoerlös von CHF 165 Millionen mit 81.4 Prozent zugestimmt. Bedingung für die Durchführung der Kapitalerhöhung ist, dass ein Bruttoerlös von mindestens CHF 150 Millionen erzielt wird. Die Bezugsfrist für die neuen Aktien beginnt heute, 14. Juli 2020 und wird am 22. Juli 2020 um 12:00 Uhr mittags MESZ enden. Der Handel der Bezugsrechte an der SIX Swiss Exchange beginnt auch heute und wird am 20. Juli 2020 enden. Die Kotierung und der erste Handelstag der neuen Namenaktien an der SIX Swiss Exchange werden auf den 29. Juli 2020 erwartet.

Vom Maschinenanbieter zu einem technologisch führenden Hersteller von Solarzellen und -modulen

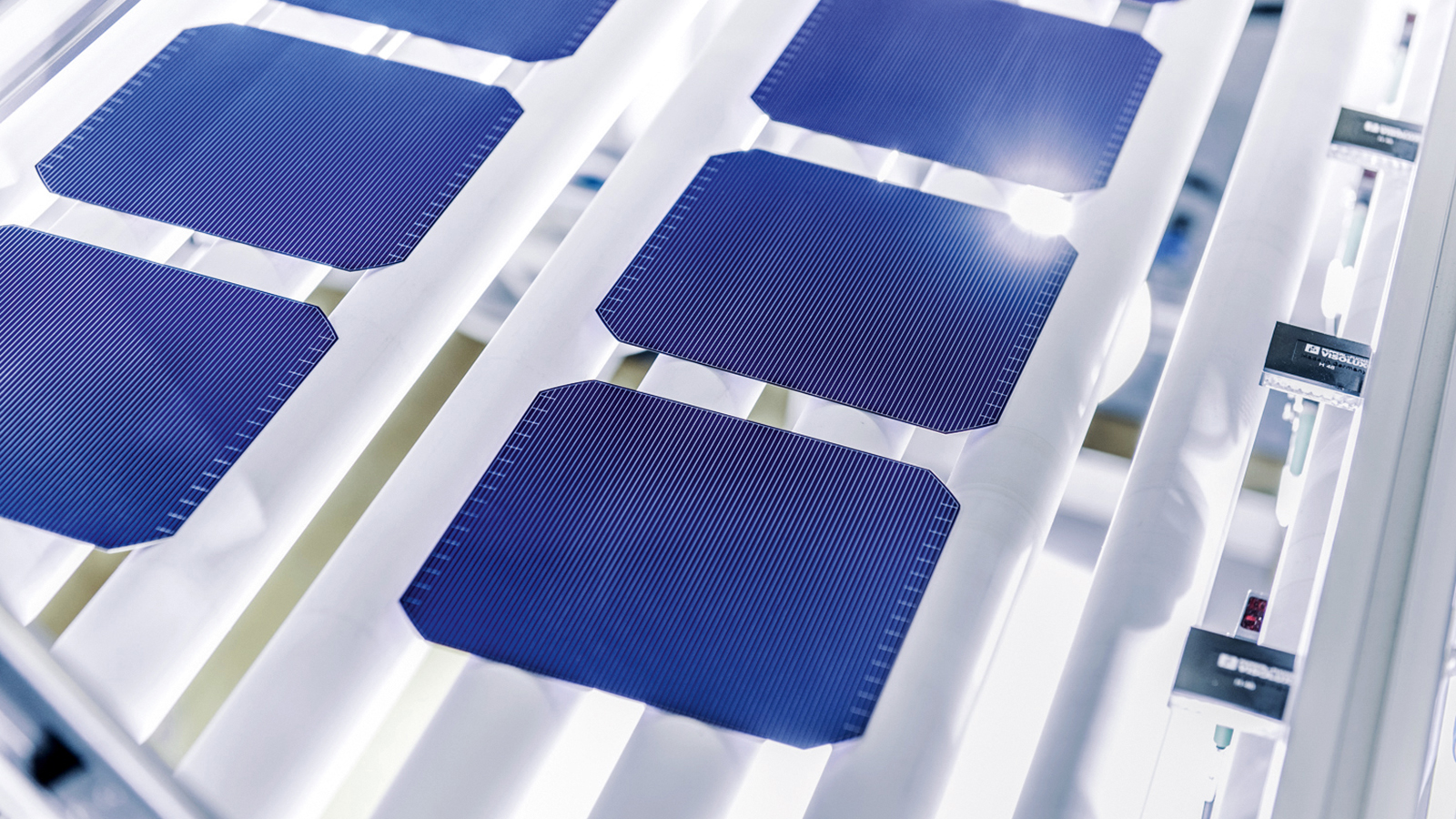

Wie am 19. Juni 2020 angekündigt (vergl. Medienmitteilung) soll der Erlös der ordentlichen Kapitalerhöhung zur Finanzierung des Aufbaus von Produktionskapazitäten für technologisch führende Solarzellen und Solarmodule in Deutschland verwendet werden. Mit derTransformation des Geschäftsmodels von einem Maschinenanbieter zu einem Hersteller von Solarzellen und -modulen plant die Gesellschaft die Wertschöpfungskette signifikant auszuweiten, um nachhaltig profitabel zu werden. Meyer Burger plant künftig langfristig von der Technologie- und Kostenführerschaft ihrer proprietären und patentgeschützten Heterojunction/SmartWire-Technologie (SWCT) zu profitieren. Das Geschäft mit Standardequipment und das Servicegeschäft wird unverändert weitergeführt.

Ausnahmen und Erleichterung von Meldepflichten

Im Zusammenhang mit der geplanten Kapitalerhöhung hat die Offenlegungsstelle von SIX Exchange Regulation gewisse Ausnahmen und Erleichterungen von der Meldepflicht gemäss Art. 120 FinfraG gewährt. Auf Gesuch der Gesellschaft und der Joint Bookrunners hat die Offenlegungsstelle mit Empfehlung vom 9. Juli 2020 Folgendes festgehalten: Investoren, deren Beteiligung durch Abschluss von PIPE Commitments und Backstop Commitments, durch erworbene Bezugsrechte oder Aktienzeichnungen für Zwecke der Kapitalerhöhung auf Basis der vor der Eintragung der Kapitalerhöhung im Handelsregister eingetragenen Stimmrechte der Gesellschaft Grenzwerte von Art. 120 Abs. 1 FinfraG erreichen oder überschreiten, müssen bis zum Eintrag der Kapitalerhöhung im Handelsregister keine Offenlegungsmeldungen vornehmen. Auch die entsprechenden Veräusserungspositionen der Gesellschaft bezüglich der PIPE und Backstop Commitments müssen bis zur Eintragung der Kapitalerhöhung im Handelsregister nicht gemeldet werden. Die Ausnahmen sind bis zum 31. August 2020 befristet.

Voraussichtlicher Zeitplan der Kapitalerhöhung und der Bezugsrechtsemission

Datum: | |

14. Juli 2020 | Publikation Emissions- und Kotierungsprospekt Beginn Bezugsrechtshandel an SIX Swiss Exchange Beginn Bezugsfrist |

20. Juli 2020 | Ende Bezugsrechtshandel an SIX Swiss Exchange |

22. Juli 2020, 12:00 Uhr MESZ | Ende Bezugsfrist |

28. Juli 2020 | Kapitalerhöhung |

29. Juli 2020 | Erster Handelstag der neuen Namenaktien Lieferung der neuen Namenaktien gegen Zahlung des Bezugspreises |

Kontakte:

Nicole Borel

Head of Corporate Communications

Tel: +41 (0)33 221 28 34

Dynamics Group AG

Andreas Durisch, Senior Partner

Tel +41 43 268 27 47 | Mob +41 79 358 87 32

Über Meyer Burger Technology AG

Meyer Burger ist ein führendes und weltweit aktives Technologieunternehmen, spezialisiert auf innovative Systeme und Produktions-Equipment für die Photovoltaik- (Solar)-Industrie. Als international anerkannte Premium-Marke bietet Meyer Burger den Kunden in der PV-Industrie verlässliche Präzisionsprodukte und innovative Lösungen für die Herstellung von hocheffizienten Solarzellen und Solarmodulen.

Das umfassende Angebot wird durch ein weltweites Servicenetzwerk mit Ersatz- und Verschleissteilen, Verbrauchsmaterial, Prozesswissen, Wartungs- und Kundendienst, Schulungen und weiteren Dienstleistungen ergänzt. Meyer Burger ist in Europa und Asien in den jeweiligen Schlüsselmärkten vertreten und verfügt über Tochtergesellschaften und eigene Servicecenter in China, Deutschland, Japan, Korea, Malaysia, Schweiz, Singapur, Taiwan und den USA. Die Namenaktien der Meyer Burger Technology AG sind an der SIX Swiss Exchange gelistet (Ticker: MBTN).

This document is not intended to constitute an offer or solicitation to purchase or invest in any securities of Meyer Burger Technology AG (the "Company"). In particular, this document is neither (i) a prospectus as such term is understood pursuant to the Swiss Financial Services Act ("FinSA") nor (ii) an issuance prospectus pursuant to article 652a of the Swiss Code of Obligations in its version as it was effective immediately prior to the entering into force of the FinSA (the "CO") or a listing prospectus within the meaning of article 27 et seq. of the listing rules of SIX Exchange Regulation of November 8, 2019, in effect since January 1, 2020 (the "Listing Rules") or of the listing rules of any other stock exchange or regulated trading venue in Switzerland, in each case in conjunction with article 109 of the Swiss Financial Services Ordinance ("FinSO"). In connection with the rights offering mentioned herein, the Company published an issuance and listing prospectus pursuant to article 652a of the CO and article 27 et seq. of the Listing Rules, in each case in conjunction with article 109 of the FinSO. Investors are advised to consult their bank or financial adviser before making any investment decision. Copies of the issuance and listing prospectus and any supplements thereof, if any, are for eligible investors available at Credit Suisse AG, Zurich, Switzerland (email: equity.prospectus@credit-suisse.com) or Zürcher Kantonalbank, Zurich, Switzerland (e-mail: prospectus@zkb.ch).

This document and the information contained herein are not for distribution in or into (directly or indirectly) the United States, Canada, Australia or Japan or any other jurisdiction in which the distribution or release would be unlawful. This document does not constitute an offer of securities for sale in or into the United States, Canada, Australia or Japan.

This document does not constitute an offer to sell, or a solicitation of an offer to purchase, any securities in the United States. The securities of Meyer Burger Technology AG to which these materials relate have not been and will not be registered under the U.S. Securities Act of 1933, as amended (the "Securities Act"), and may not be offered or sold in or into the United States absent registration or an applicable exemption from, or in a transaction not subject to, the registration requirements of the Securities Act.

This document is only addressed to and directed at persons in member states of the European Economic Area ("EEA") who are qualified investors within the meaning of article 2(1)(e) of the Regulation (EU) 2017/1129 of the European Parliament and of the Council of the European Union of 14 June 2017 ("Qualified Investors"). In addition, in the United Kingdom, this document is addressed to and directed only at, and should only be relied upon by, persons who are qualified investors as defined under section 86(7) of the Financial Services and Markets Act 2000 and who have professional experience in matters relating to investments falling within article 19(5) of the Financial Services and Markets Act 2000 (Financial Promotion) Order 2005, as amended (the “Order”), are persons who are high net worth entities falling within Article 49(2)(a) to (d) of the Order or are persons to whom it may otherwise be lawful to communicate it to (all such persons being referred to as “Relevant Persons”). No other person should act or rely on this document and persons distributing this document must satisfy themselves that it is lawful. If you have received this document and you are not a Relevant Person, you must return this document immediately to the Company and not copy, reproduce or otherwise disclose it (in whole or any part). Any investment or investment activity to which this document relates is available only to Relevant Persons and will be engaged in only with Relevant Persons.

This document may contain certain forward-looking statements relating to the Company and its business. Such statements involve certain risks, uncertainties and other factors which could cause the actual results, financial condition, performance or achievements of the Company to be materially different from those expressed or implied by such statements. Readers should therefore not place undue reliance on these statements, particularly not in connection with any contract or investment decision. The Company disclaims any obligation to update any such forward-looking statements.

There will not be a public offering of securities in the United States, the United Kingdom or in any other jurisdiction other than Switzerland.